Investir quand les marchés sont au plus haut : bonne idée ou grosse erreur ?

Investir quand les marchés sont au plus haut : bonne idée ou grosse erreur ?

S&P500, Nasdaq, Bitcoin, Or… Depuis plusieurs mois, les marchés financiers semblent évoluer dans une euphorie constante. De nombreux investisseurs se posent alors une question légitime : ️ Est-ce bien raisonnable d’investir maintenant ?

Dans cet article, je vous explique pourquoi cette question, bien que naturelle, n’est pas toujours la plus pertinente, et comment une stratégie simple, régulière et bien diversifiée reste souvent la meilleure solution à long terme.

Où en sont les marchés en juillet 2025 ?

Voici quelques performances clés depuis le 1er janvier 2020 :

S&P500 : environ +68 %

Nasdaq 100 : environ +100 %

Bitcoin : environ +1 185 %

Or : environ +144 %

Brent : environ +5 %

Obligations (US) : environ –5 % à –10 %, selon la durée et la catégorie

Ces performances sont impressionnantes. Et pourtant, beaucoup d’épargnants ne les ont pas vues reflétées dans leur contrat d’assurance-vie ou leur PER…

Pourquoi les marchés montent (encore) malgré tout

Il est tentant de penser que les marchés sont “déconnectés de la réalité”. En réalité, ils intègrent les anticipations futures, pas la situation actuelle.

Voici les principaux facteurs qui soutiennent les marchés :

Les banques centrales (Fed, BCE) anticipent une baisse progressive des taux directeurs

Le boom de l’intelligence artificielle stimule la croissance des valeurs technologiques

Les grandes entreprises affichent une résilience remarquable

Les liquidités en circulation restent élevées

Les investisseurs sont dans une phase de confiance extrême

À ce titre, le CNN Fear & Greed Index affichait 75,3 au 11 juillet 2025 → en zone "extrême cupidité", un signal de prudence pour les investisseurs rationnels.

❌ Le problème du timing parfait

Trop d’épargnants attendent “le bon moment” pour investir. Résultat : – Ils n’investissent jamais, ou – Ils entrent… au pire moment.

Des backtests montrent que :

Un investisseur qui investit régulièrement chaque mois (stratégie DCA) s’en sort aussi bien, voire mieux, qu’un investisseur qui tente de deviner le point d’entrée idéal.

Le DCA lisse les points d’entrée et réduit le risque émotionnel.

À long terme, le temps passé investi compte plus que le timing d’entrée.

Exemple : ETF World sur 20 ans

Prenons un ETF MSCI World, simulé sur 20 ans avec une croissance moyenne de 7 % par an.

Résultat :

Des phases de volatilité à court terme (crise financière, COVID, guerre en Ukraine…)

Mais une croissance régulière et robuste sur 10, 15, 20 ans

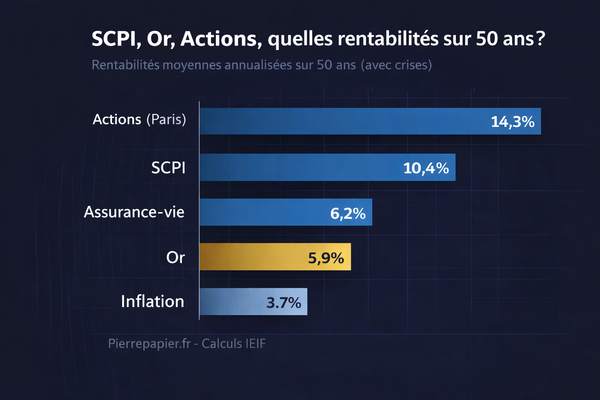

Et surtout, une performance cumulée bien supérieure à la majorité des produits d’épargne classiques

Le graphique associé illustre parfaitement l’intérêt de rester investi sur la durée.

Pourquoi certains contrats sous-performent ?

Alors que les marchés progressent, beaucoup de contrats d’assurance-vie stagnent.

Voici pourquoi :

Frais élevés (fonds en unités de compte internes, frais de gestion élevés, rétrocommissions)

Allocation peu adaptée (fonds euro surreprésenté, peu de diversification géographique)

Manque de pilotage ou de suivi

✅ Les portefeuilles de mes clients bénéficient au contraire :

D’ETF diversifiés (actions monde, émergents, obligations, or…)

D’une allocation personnalisée selon l’objectif (retraite, revenu passif, valorisation)

D’un suivi régulier et de rééquilibrages si nécessaire

✅ La stratégie que je recommande à mes clients

Mon rôle de CGP est de construire une stratégie cohérente, claire et durable. Elle repose sur trois piliers simples :

Versements réguliers (DCA) via PEA, AV, PER, CTO…

Diversification globale entre classes d’actifs, zones géographiques et horizons

Réallocation annuelle pour rester aligné avec les objectifs et adapter le risque

L’essentiel : garder le cap

Oui, les marchés sont hauts. Mais attendre une baisse est rarement une stratégie gagnante à long terme. Ce qui compte réellement :

Être bien conseillé

Avoir une stratégie sur-mesure

Investir de façon régulière, sans se laisser guider par ses émotions

Vous vous demandez si votre contrat est encore pertinent ?

https://calendly.com/bieber-clement

investir en 2025, marchés au plus haut, ETF MSCI World, stratégie DCA, faut-il investir maintenant, diversification portefeuille, CGP indépendant, assurance-vie ETF, placement long terme, optimiser son contrat d’assurance-vie, versements programmés, allocation stratégique