Livret A, PEL, CEL, CAT en 2026 : pourquoi votre épargne perd de l’argent avec l’inflation

Depuis février 2026, les taux des produits d’épargne réglementée ont encore baissé : Livret A et LDDS à 1,5 %, LEP à 2,5 %, CEL à 1 %, et PEL à 2 % brut pour les nouvelles ouvertures. Sur le papier, ces placements paraissent sûrs. En réalité, avec une inflation proche de 2 % en zone euro, ils produisent un rendement réel négatif.

Votre capital augmente en euros… mais baisse en pouvoir d’achat.

Rendement nominal vs rendement réel : la notion essentielle

Le taux affiché par la banque est un rendement nominal. Ce qui compte pour votre patrimoine, c’est le rendement réel, c’est-à-dire le rendement après inflation.

Exemple simple : Vous placez 10 000 € à 1,5 %. Dans un an, vous avez 10 150 €. Mais si les prix ont augmenté de 2 %, il vous faudrait 10 200 € pour conserver le même pouvoir d’achat.

Vous avez donc perdu 50 € en valeur réelle.

C’est lent, invisible… mais systématique.

Le piège du “taux brut” sur le PEL, le CEL et les comptes à terme

Certains placements affichent un taux qui semble plus attractif, comme le PEL à 2 % ou les comptes à terme à 3 %. Le problème, c’est que ces taux sont bruts, avant fiscalité.

Une fois l’impôt sur le revenu et les prélèvements sociaux appliqués :

- Un PEL à 2 % brut ressort autour de 1,40 % net.

- Un compte à terme à 3 % brut ressort autour de 2,10 % net avec la flat tax.

- Un CEL à 1 % brut tombe sous les 0,70 % net.

Dans tous les cas, ces rendements restent au niveau ou en dessous de l’inflation. Même exonéré d’impôt, le Livret A à 1,5 % ne protège pas votre pouvoir d’achat.

Pourquoi ces produits donnent une illusion de sécurité

Ces livrets ont été conçus pour sécuriser une épargne de court terme, pas pour développer un capital sur plusieurs années.

Ils sont parfaitement adaptés pour :

- une épargne de précaution,

- un projet à court terme,

- une réserve de liquidité disponible.

Ils ne sont pas adaptés pour faire fructifier un patrimoine.

Laisser 50 000 € pendant 10 ans à 1,5 % dans un environnement à 2 % d’inflation représente plusieurs milliers d’euros de pouvoir d’achat perdu.

Comment réellement protéger son épargne de l’inflation

À moyen et long terme, d’autres solutions permettent d’espérer un rendement réellement positif :

Les fonds euros nouvelle génération tournent autour de 3 % net. Les supports obligataires offrent des rendements bruts de 4 à 5 %. Les ETF actions monde, sur longue période, ont historiquement délivré autour de 7 % par an. Certaines SCPI européennes combinent rendement et fiscalité plus favorable.

L’idée n’est pas de supprimer les livrets réglementés, mais de limiter leur rôle à celui de matelas de sécurité.

La règle simple à retenir

Livret A = sécurité court terme Le reste de l’épargne doit travailler

C’est cette logique qui permet de protéger et développer son patrimoine dans un contexte d’inflation durable.

Vous souhaitez savoir comment répartir intelligemment votre épargne entre sécurité, rendement et fiscalité ?

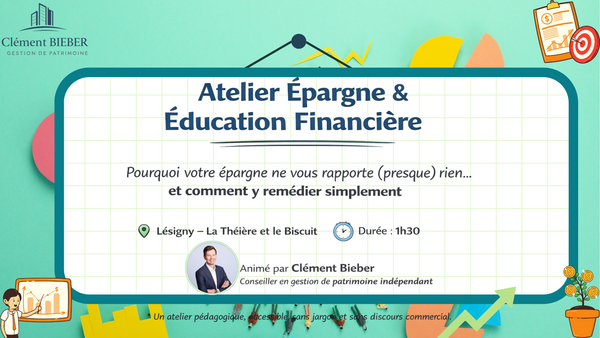

Je suis Clément Bieber, conseiller en gestion de patrimoine indépendant (CGPC / CFP®). J’accompagne mes clients dans le pilotage de leurs placements avec une approche pédagogique, transparente et orientée résultats.

Retrouvez également mes analyses sur YouTube et le podcast Finance Sans Filtre.