Taux immobiliers 2025 : la baisse est (déjà) derrière nous ?

Taux immobiliers 2025 : la baisse est (déjà) derrière nous

Depuis fin 2023, les emprunteurs ont profité d’un contexte favorable avec la détente progressive des taux d’intérêt. Mais après plusieurs mois de reflux, le mouvement est désormais terminé. Selon les dernières données de l’Observatoire Crédit Logement / CSA, les taux moyens se sont stabilisés autour de 3,07 % depuis avril 2025, toutes durées confondues.

Pourquoi les taux ne baissent plus ?

Les courtiers sont unanimes : les banques ont déjà intégré les effets des baisses de taux directeurs de la BCE dans leurs grilles de prêt. Depuis le printemps, les niveaux de taux proposés n’ont quasiment plus bougé.

Les baromètres des principaux acteurs du crédit confirment cette tendance :

CAFPI indique un taux moyen de 3,00 % sur 15 ans, 3,14 % sur 20 ans et 3,27 % sur 25 ans.

Pretto observe des taux similaires, avec des décotes possibles sous les 3 % pour les meilleurs profils (bons revenus, apport, stabilité pro, etc.).

Autrement dit : le point bas est probablement derrière nous, et toute nouvelle baisse serait marginale. À l’inverse, une remontée reste possible en cas de tensions sur les marchés obligataires.

Le coût d’attendre : un risque réel

Beaucoup de candidats à l’achat espèrent encore un retour des taux à 2 %. Pourtant, attendre peut coûter cher.

Prenons un exemple simple : un emprunt de 200 000 € sur 20 ans. À 3 %, la mensualité est environ 1 110 €. À 3,5 %, elle grimpe à 1 160 € — soit 50 € de plus par mois, ou près de 12 000 € sur la durée du prêt.

Le message est clair : chaque dixième de point compte, et miser sur une baisse future peut s’avérer plus coûteux qu’agir aujourd’hui.

Les taux actuels : une fenêtre d’opportunité

Même si on est loin des records bas de 2021-2022, les taux actuels restent attractifs d’un point de vue historique. De plus, les prix immobiliers se sont ajustés à la baisse dans de nombreuses zones, rendant certains projets plus accessibles.

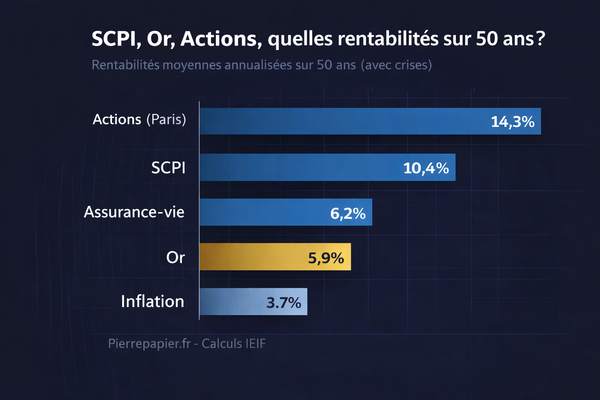

Les meilleurs profils peuvent encore négocier des conditions très compétitives. De nombreuses banques sont à nouveau actives sur le crédit, avec des marges de négociation sur les durées longues ou en fonction du projet (résidence principale, locatif, SCPI à crédit, etc.).

En résumé : il est temps d’agir

La baisse des taux est terminée.

Les niveaux actuels sont stables, mais une remontée n’est pas exclue.

Attendre peut coûter cher sur 15 ou 20 ans.

Les conditions sont réunies pour se lancer dans un projet immobilier ou patrimonial avec un financement solide.

Besoin d’un accompagnement sur votre financement ou investissement à crédit ? En tant que conseiller en gestion de patrimoine indépendant, je vous aide à :

comparer les solutions de crédit (immobilier, SCPI, investissement locatif)

optimiser votre effort d’épargne

sécuriser votre projet dans la durée

Contactez-moi pour un premier échange gratuit. Vous pouvez aussi écouter notre dernier podcast "SCPI Sans Filtre" où l'on aborde ces sujets avec des pros du secteur.