L’or bat record sur record : vers les 4.000 $ l’once ?

Depuis le début de l’année 2025, l’or enchaîne les sommets historiques. L’once a récemment franchi la barre des 3.800 dollars, soit une hausse de +45 % depuis janvier. Une progression fulgurante qui alimente les spéculations : jusqu’où ira le métal jaune ?

Selon Deutsche Bank, la barre symbolique des 4.000 $ pourrait être atteinte dès 2026, alors que Goldman Sachs envisage même un scénario à 5.000 $ si une partie des investisseurs délaissent le dollar pour l’or.

Pourquoi l’or s’envole-t-il ?

Plusieurs facteurs expliquent cet engouement inédit pour le métal précieux :

1. La baisse des taux de la Fed

La Réserve fédérale américaine a déjà entamé une détente monétaire. Résultat : les rendements obligataires chutent et l’or redevient plus attractif face aux actifs de taux.

2. Les tensions géopolitiques

Rivalités Chine / États-Unis

Conflits persistants au Proche-Orient

Drones russes en Europe centrale

Autant d’incertitudes qui renforcent le rôle de l’or comme valeur refuge.

3. La défiance vis-à-vis du dollar

Les attaques répétées de Donald Trump contre l’indépendance de la Fed inquiètent les marchés. La crédibilité du dollar comme actif refuge s’effrite, et certains capitaux se redirigent vers l’or.

4. Les achats massifs des banques centrales

Depuis 2022, la demande des banques centrales a doublé (passant de 500 à plus de 1.000 tonnes par an). La Chine, notamment, alimente cette tendance dans une logique de dédollarisation.

L’or : une valeur refuge, mais pas sans limites

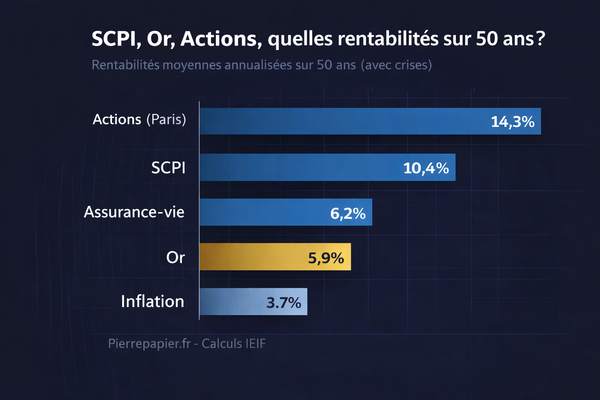

Contrairement aux actions ou obligations, l’or ne génère ni dividende ni coupon. Son rôle n’est pas de créer un rendement, mais de protéger le patrimoine en cas de crise.

➡️ C’est pourquoi il est essentiel de ne pas surpondérer son portefeuille en or, mais de l’utiliser comme outil de diversification.

Comment investir dans l’or en 2025 ?

1. ETF Or (trackers)

Amundi Physical Gold (GOLD)

iShares Physical Gold (SGLN)

Invesco Physical Gold (SGLD)

Ces ETF, adossés à de l’or physique, figurent parmi les meilleures performances YTD.

2. Assurance-vie et unités de compte

Certains contrats intègrent des fonds exposés à l’or, permettant de diversifier dans un cadre fiscal attractif.

3. Or physique (lingots, pièces)

Solution tangible mais contraignante (frais, stockage, sécurité).

Faut-il acheter de l’or aujourd’hui ?

- L’or reste pertinent pour :

Se protéger de l’inflation et des crises

✅ Diversifier un portefeuille dominé par les actions/obligations

✅ Jouer un rôle d’assurance face aux tensions mondiales - Mais il ne doit pas représenter plus de 5 à 10 % d’un patrimoine diversifié.

Conclusion : l’or, un pilier de diversification

Avec des perspectives haussières crédibles (4.000 à 5.000 $ l’once selon certains analystes), l’or confirme son rôle de valeur refuge incontournable. Mais investir dans l’or ne doit jamais se faire au détriment d’une allocation globale équilibrée incluant actions, obligations, immobilier (SCPI), et produits diversifiés.

Vous souhaitez savoir quelle place l’or peut avoir dans votre stratégie patrimoniale ?

Contactez-moi pour un accompagnement sur mesure : Prendre rendez-vous

or, prix de l’or, once d’or 2025, investir dans l’or, ETF or, valeur refuge, Deutsche Bank prévisions or, Goldman Sachs or, banques centrales or, assurance-vie or.